اگر به دنبال دریافت وام آنلاین هستید میخواهید از شرایط دریافت اعتبار باخبر شوید، ابتدای امر پیش از هر چیز نیاز دارید که بدانید گرید اعتباری چیست؟ گرید/درجه اعتباری یکی از مهمترین ارکان برای دریافت اعتبار است. از این رو اعتبارسنجی و ارزیابی رفتار بانکی، برای دریافت وام آنلاین جهت خرید قسطی موبایل، خرید قسطی لپتاپ، خرید اقساطی لوازم خانگی، موتور و… میتواند به شما کمک کند.

شاید این سوال برای شما هم مطرح شده باشد که چه فرقی بین افرادی که اقساط تسهیلاتشان را به موقع پرداخته میکنند و افرادی که همواره با تاخیر قسط وام خود را پرداخت میکنند وجود دارد؟ آیا خوش حسابی باعث شهرت اعتباری برای دریافت زودتر تسهیلات (دریافت وام) میشود؟ در ادامه از شما درخواست میکنیم تا انتهای مقاله همراه ما باشید تا به جواب این سوالها دست پیدا کنید.

گرید اعتباری چیست؟

گرید اعتباری یا شناسنامه اعتباری، سابقه اعتباری فرد در سالهای گذشته است. این شناسنامه بیان کننده این است که شما پیش از این چه تسهیلاتی دریافته کردهاید و تا چه حد در پرداخت اقساط ماهانه خوش حساب بودهاید. موسسات اعتباری و بانکها با بررسی شناسنامه اعتباری، سابقه اعتباری متقاضی دریافت وام را بررسی کرده و متناسب با آن اعتبار میپردازند. با کمک اطلاع از گرید اعتباری میتوانید خیلی راحت به مدیریت وضع اعتباری خود بپردازید و شهرت اعتباری خود را بهبود بخشید.

از سوی دیگر شناسنامه اعتباری نشان میدهد که فرد چه تسهیلاتی را از موسسات اعتباری و بانکها دریافت کرده است و چگونه نسبت به پرداخت اقساط خود اقدام میکند. اگر فرد جز افراد خوش حساب باشد و به موقع اقساط خود را پرداخت کرده باشد، شناسنامه اعتباری وی مثبت خواهد بود.

درباره رتبه اعتبارسنجی بانکی بیشتر بدانید: رتبه اعتبار سنجی بانکی

مزایای رتبه اعتباری چیست؟

رتبه اعتباری فرد، میزان پایبندی وی نسبت به پرداخت تعهداتش را نشان میدهد. گرید اعتباری به عنوان عاملی مهم در پرداخت تسهیلات مورد توجه قرار میگیرد. با پرداخت به موقع اقساط دریافتی از موسسات اعتباری و بانکها میتوانید شهرت اعتباری خوبی بدست آورید. از این رو مزیت شناسنامه اعتباری در دو موضوع کلی نهفته است:

- رتبه اعتباری بهتر برابر با دریافت وام آسودهتر و راحتتر است.

- بانکها و موسسات اعتباری با اطمینان بیشتری به فرد متقاضی وام ارائه میدهند.

بنابراین میتوان نتیجه گرفت که شهرت اعتباری بیشتر، منجر به کسب وام سریعتر و راحتتر از بانکها و موسسات اعتباری است. از طرف دیگر، موسسات اعتباری و بانکها نیز با اطمینان بیشتری به فرد متقاضی تسهیلات ارائه میدهند. زمانیکه بانکها چند مشتری را به شکل همزمان مورد ارزیابی قرار میدهند، شخصی که دارای شناسنامه اعتباری بهتری است، به طبع امکان دریافت اعتبار و شانس بیشتری برای گرفتن وام دارد.

از این رو نگه داشتن مثبت رتبه اعتباری، اهمیت بسیار بالایی در بر دارد چرا که اطلاع از انواع رتبه اعتباری برای دریافت وام آنلاین جهت خرید قسطی موبایل، لپتاپ، وسایل منزل، موتور و… میتواند به شما کمک کند.

بخشهای مهم رتبه اعتباری چیست؟

رتبه اعتباری دارای ۴ بخش اصلی و عمده است که عبارتند از:

- اطلاعات هویتی: نام و نام خانوادگی، کد ملی، نام پدر، محل تولد، جنسیت، وضعیت تاهل، نشانی و شماره تماس

- سابقه اعتباری: مهمترین بخش رتبه اعتباری است. این بخش دربرگیرنده اطلاعات تسهیلاتی دریافتی، نحوه باز پرداخت اقساط و سوابق منفی و مثبت به تعهدات مستقیم و غیرمستقیم متقاضی را نشان میدهد.

- آمار استعلام: بیانگر این است متقاضی چقدر در معرض استعلام از سامانه اعتبارسنجی قرار دارد.

- اطلاعات تعهدات عمومی: این قسمت دارای اطلاعاتی مثل سوابق منفی نزد موسسات و سازمانهای دیگر مثل بدهی به مالیات، چک برگشتی و بدهی به گمرک است.

نکته: هر فردی دارای نمره اعتباری و یک رتبه اعتباری در سامانه است که با استفاده از اطلاعات موجود در گرید اعتباری به شکل سیستمی تولید میشود.

روش مشاهده شناسنامه اعتباری

اگر به دنبال این هستید که بدانید چطور میتوانید شناسه اعتباری خود را مشاهده کنید؟ باید بگوییم که کار سختی پیش رو ندارید. زمانی که برای دریافت اعتبار (وام آنلاین) به موسسه اعتباری یا شعبه بانک مراجعه میکنید، با تکمیل فرم تقاضای تسهیلات و رضایت نامه دریافت گزارش، متصدی مربوطه، شناسنامه اعتبارتان را در سامانه اعتبارسنجی خواهد کرد. در این زمان این توانایی را خواهید داشت تا اطلاعات موجود در گرید اعتباری خود را با مشاهده شناسنامه اعتباری تان دریافت کنید.

چطور سابقه اعتباری خود را بهبود دهیم؟

موارد زیر باعث بهبود سابقه اعتباری فرد خواهد شد. این مولفهها عبارتند از:

- سعی کنید تسهیلات دریافتی را سر موعد بازپرداخت، به بانک یا موسسه اعتباری پرداخت کنید.

- همواره سعی کنید تا شناسنامه اعتباری خود را مثبت نگه دارید و سابقه منفی برای خود ایجاد نکنید.

- از پرداخت به موقع تسهیلات شخصی که ضامن او هستید، اطمینان حاصل کنید.

- در صورت تاخیر در اقساط و همچنین برخورداری از اقساط معوقه، تلاش کنید هرچه زودتر بدهی خود را تسویه کنید.

- حداقل سالی یکبار (به صورت دورهای) از موسسات اعتباری یا بانکها شناسنامه اعتباری خود را دریافت کنید و مورد بررسی قرار دهید.

- اگر در اطلاعات موجود در گرید اعتباری شما مغایرتی وجود داشت، حتما به شعبه اطلاع دهید.

- در پایبندی به بازپرداخت تعهدات خود و ایفای به موقع تعهدات مثل بدهیهای مالیاتی، چک برگشتی و… کمال دقت را داشته باشید.

چه اقداماتی شناسنامه اعتباری را مخدوش میکند؟

- تاخیر و عدم دقت در بازپرداخت به موقع تسهیلات

- سابقه منفی در ایفای تعهدات مثل امور مالیاتی، گمرک و چک برگشتی

- درخواستهای زیاد و مراجعات متعدد به موسسات اعتباری مختلف و بانکها برای دریافت وام

- دریافت تسهیلات اعتباری با اقساط بسیار زیادی خارج از توان مالی متقاضی

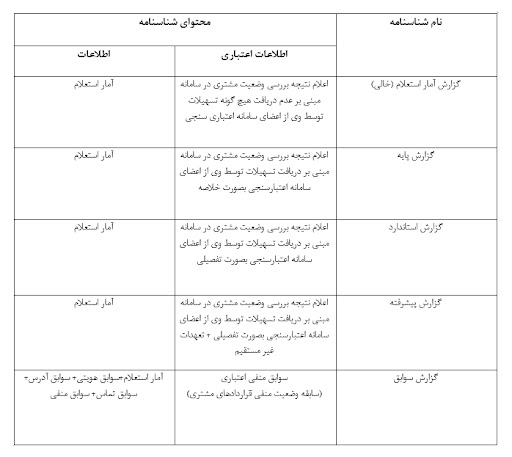

بخشهای شناسنامه اعتباری سامانه اعتبارسنجی چیست؟

گرید اعتباری شامل آمار پایه، استعلام، پیشرفته، رتبه اعتباری عبارتند از:

انواع رتبه اعتباری

رتبه اعتباری نشان از تمایل به بازپرداخت اقساط و اهلیت اعتباری شخص را نشان میدهد. رتبه اعتباری با استفاده از سابقه پیشین متقاضی و رفتار احتمالی او در آینده بررسی میشود. اطلاع از انواع رتبه اعتباری برای دریافت وام آنلاین جهت خرید قسطی کالای دیجیتال، لپتاپ، وسایل منزل، موتور و … میتواند به شما کمک کند.

براساس این گزارش، مشتریان برطبق انواع رتبه اعتباری به 7 دسته کلی تقسیم میشوند که عبارتند از: C، C+، B-، B ، B+، A وC- علاوهبر این رتبه بندیمشتریان براساس استراتژی هر بانکی ممکن است متفاوت باشد.

رتبه A (مناسبترین وضعیت برای دریافت تسهیلات اعتباری) به این معنی است که مشتری بسیار قابل اعتماد است و میتوان خدمات عالی و اعتبارات بیشتری به وی اعطا کرد. این رتبه همچنین نشان میدهد که طی 5 سال گذشته، رفتار مشتری در نظام بانکی عملکرد درخور و شایستهای داشته است. همچنین در صورتی که متقاضی حائز رتبه C- (یعنی بدترین وضعیت) شود، به این معنی است که وی رفتار بیثباتی در بازپرداخت تسهیلات داشته و به احتمال بسیار زیاد، تسهیلات اعطایی به وی بسیار سخت و دشوار خواهد بود.

تاثیر رتبه اعتبار سنجی بر میزان وام دهی چگونه است؟

به صورت کلی در هر موسسه یا بانکی خوشحسابی فرد در پرداخت اعتبارات تاثیزگذار است. اگر فرد جزء مشتریان خوشحساب باشد، نتیجه اعتبارسنجی و نتیجه ارزیابی رفتار بانکیاش هم خوب است و میتوانید تا سقف بیشتری از وام و خرید اعتباری استفاده کند. ا خوب باشد، محسوب شود که وامهای قبلی خود را به موقع پرداخت کرده باشد دارای رتبه اعتباری A خواهد بود.

میزان کارمزد دیجیشهر بر اساس مدت بازپرداخت

متقاضیان دریافت وام متناسب با مدت زمان بازپرداخت وام خود، سطح کارمزد مختلفی را میپردازند:

- ۶ ماهه: ۵ % کارمزد تسهیلات

- ۱۲ ماهه: ۵ % کارمزد تسهیلات

- ۱۸ ماهه: ۶/۷۲ % کارمزد تسهیلات

- ۲۴ ماهه: ۸/۲۴ کارمزد تسهیلات

- ۳۰ ماهه: ۹/۲۴ % کارمزد تسهیلات

- ۳۶ ماهه: ۹/۹۶ % کارمزد تسهیلات

- ۴۲ ماهه: ۱۰/۶۴ % کارمزد تسهیلات

- ۴۸ ماهه: ۱۱/۲۹ % کارمزد تسهیلات

- ۶۰ ماهه: ۱۲/۵۲ % کارمزد تسهیلات

مراحل دریافت وام از وبسایت دیجیشهر

برای دریافت اعتبار از دیجی شهر، متقاضی باید مراحل زیر را سپری کند:

ثبت درخواست: با مراجعه به وبسایت دیجی شهر و کلیک روی گزینه درخواست وام، وارد پنل کاربری میشوید و درخواست وام را انتخاب میکنید.

ثبت اطلاعات شخصی: بعد از ثبت درخواست، اطلاعات شخصی و شغلی خود را وارد میکنید.

اعتبارسنجی: در این مرحله اعتبارسنجی و ارزیابی رفتار بانکی شما انجام میشود.

تعیین میزان درخواست وام: بر اساس ارزیابی رفتار بانکی، میتوانید سقف وام و تعداد ماههای بازپرداخت اقساط را انتخاب کنید.

تکمیل اطلاعات: در این مرحله باید مدارک هویتی، سپس مدارک سکونتی و شغلی خود را وارد کنید.

انتخاب شعبه بانک شهر: بعد از بارگذاری مدارک مورد نیاز، شعبه بانک دلخواهتان را انتخاب میکنید.

بررسی مدارک: پس از بررسی مدارک و اطلاعات وارد شده، پشتیبانی دیجی شهر با شما تماس میگیرد و هماهنگیهای لازم برای مراجعه شما به شعبه را انجام میدهد.

مراجعه به شعبه: پس از تایید مدارک، باید به شعبه انتخابی رجوع کنید تا وام خود را دریافت کنید.

دریافت وام و شارژ کیف پول: پس از تایید دریافت وام شما در بانک، کیف پول شما در فروشگاه دیجی شهر شارژ شده و میتوانید کالای دلخواه خودتان را خریداری کنید.

مدارک مورد نیاز برای دریافت وام از دیجی شهر

- تصویر مجوز فعالیت (برای صاحبان مشاغل آزاد)

- تصویر آخرین فیش حقوقی و معرفینامه شغلی (برای کارمندان)

- تصویر شناسنامه و کارت ملی

- تصاویر مدارک محل اقامت

- تصویر کارت پایان خدمت (برای آقایان)

کلام پایانی

همانطور که گفته شد گرید اعتباری یا شناسنامه اعتباری، سابقه اعتباری فرد در سالهای گذشته است. این شناسنامه بیان کننده این است که شما پیش از این چه تسهیلاتی دریافته کردهاید و تا چه حد در پرداخت اقساط ماهانه خوشحساب بودهاید. موسسات اعتباری و بانکها با بررسی شناسنامه اعتباری، سابقه اعتباری متقاضی دریافت وام را بررسی کرده و متناسب با آن اعتبار میپردازند.

با کمک اطلاع از گرید اعتباری میتوانید خیلی راحت به مدیریت وضع اعتباری خود بپردازید و شهرت اعتباری خود را بهبود بخشید. رتبه اعتباری نشان از تمایل به بازپرداخت اقساط و اهلیت اعتباری شخص را نشان میدهد. رتبه اعتباری با استفاده از سابقه پیشین متقاضی و رفتار احتمالی او در آینده بررسی میشود.

سوالات متداول

گرید اعتباری چیست؟

منظور از گرید اعتباری یا همان رتبه اعتباری میزان خوشحسابی فرد در تصویه اقساط دریافتی خود است.

تاثیر رتبه اعتبارسنجی بر میزان اعطای وام چیست؟

هر چه فرد نسبت به بازپرداخت بدهی خود بهتر عمل کند، یعنی نزد بانک به عنوان فردی خوشحساب محسوب شود، رتبه اعتباری او افزایش پیدا میکند و میتواند سقف وام بیشتری دریافت کند.

انواع رتبه اعتباری کدامند؟

انواع رتبه اعتباری عبارتند از: رتبه اعتباری A ، رتبه اعتباری B، رتبه اعتباری C، رتبه اعتباری D و فاقد رتبه اعتباری است.

با سلام بنده حدود دوماه پیش درخواست وام کردم اعتبار سنجی انجام شد و سقف وام یعنی ۲۰۰میلیون تومان تایید شد ومن درخواست ۱۲۰تومن وام کردم، احراز هویت انجامشد،سند منزل فرستاده شد،مدارکی که دال بر اشتغال بنده به شرکت در مزایده و خرید و فروش خودروهست هم ارسال کردم خدمتتون اما متاسفانه با درخاست من موافقت نشد والان تا کد ملی وارد میکنم پیام میاد ک شما قبلا درخاست دادی و رد شدی میخاستم خواهش کنم یکبار دیگه درخواست من چک بشه و واگر قابل قبول نیست جاییش بهم بگید تا تصحیح کنم ممنون از شما..

با سلام و احترام

کاربر گرامی، بابت پیگیری علت لغو وام می بایست با پشتیبانی ارتباط بگیرید از همراهی و توجه شما کمال تشکر را داریم.